- Tweet

個人事業主として事業を始めると、毎年必ず確定申告を行わなければなりません。

確定申告には青色申告と白色申告の2種類ありますが、青色申告の方が多くのメリットがあるため、特別な事情がない限りは青色申告を行うほうが望ましいと言えます。

事業を開始して、青色申告にしたい場合は、青色申告承認申請書と開業届を所轄の税務署に提出しなければなりません。

この記事では、青色申告を行うための手続きや青色申告のメリット、開業届や青色申告承認申請書の書き方や提出方法などについて、詳細を説明します。

目次

青色申告承認申請書とは?

青色申告承認申請書とは、青色申告制度の利用申請をするための書類です。必要事項を記載して、定められた期限内に所轄の税務署に提出し、承認されれば様々なメリットが受けられます。

白色申告と比べて提出しなければならない書類が多かったり、帳簿つけが複雑であったりとやや手間がかかりますが、その分のメリットは非常に大きいです。青色申告とは?

青色申告とは、事業所得等を得る個人事業主が、定められた帳簿を作成して、確定申告を行うことを言います。白色申告を含めて2種類ある確定申告方法の1つで、青色申告特別控除や赤字繰り越しなど様々な特典が得られます。

青色申告を行うためには開業届と青色申告承認申請書の提出が必要

個人事業主として事業を始めるためには、店舗や事務所の所在地を所轄している税務署に「開業届」を提出する必要がありますが、青色申告を行うためには、開業届に加えて「青色申告承認申請書」の提出も必要となります。

開業届と青色申告承認申請書は同時に提出することが可能なので、青色申告を行いたい場合は個人事業主としての登録をする開業届と一緒に提出するとよいでしょう。

先に開業届を提出してから事業を始める場合でも、決められた提出期限までに青色申告承認申請書を提出することで、確定申告を青色申告で行うことが可能となります。青色申告を行う4つのメリット

青色申告承認申請書を提出しなければ、確定申告は白色申告で行うことになりますが、青色申告には白色申告にはない多くのメリットがあります。

青色申告を行うことで得られるメリットとして挙げられるのは、主に以下の通りです。

●事業所得から最大65万円の控除を受けられる

●赤字を最大3年繰り越しできる

●家族への給与を経費として計上できる

●少額減価償却資産の特例が認められる

など、それぞれのメリットについて、内容を説明します。事業所得から最大65万円の控除を受けられる

青色申告を行うと、事業所得から最大65万円の控除を受けられるようになることが大きなメリットです。白色申告の場合の控除は0円なので、比較すると65万円の差が生じることとなります。

赤字を最大3年繰り越しできる

赤字を最大3年繰り越しできることも、青色申告を行うことによる大きなメリットです。

個人事業主が支払わなければならない所得税や住民税などは、所得をもとにして決まり、所得は「事業収入-必要経費」という計算式によって算出されます。

たとえば、開業してから1~3年目の事業所得が以下のようになっていたと仮定して考えましょう。

●1年目:-100万円

●2年目:-100万円

●3年目:200万円

例に挙げたケースでは、赤字を繰り越しできるかできないかによって、支払う税金に大きな違いが生じます。

事業所得がマイナスということは、事業で得た収入よりもかかった経費のほうが多い、いわゆる「赤字」だということです。

赤字を繰り越しできない場合でも、1年目と2年目は赤字なので税金を支払う必要がありません。しかし3年目は、200万円の所得に対して税金を支払う必要が出てきます。

一方、赤字を繰り越しできると、1年目と2年目の税金を支払う必要がない点は同じですが、3年目の200万円の所得を、繰り越しておいた1年目と2年目の-100万円ずつの赤字と相殺して0円にできるため、3年目も税金を支払う必要がなくなるのです。

開業して間もないころは赤字になるケースも多いですが、赤字の繰り越しを上手く活用することで、大きな節税効果が期待できるでしょう。

家族への給与を経費として計上できる

青色申告を行うことで、事業主が生計を同じくする家族に支払った給与を、経費として計上できるようになります。

給与額は仕事内容に応じたものである必要があるので、家族に対して高額な給与を支払ったことにして所得を過剰に圧縮することができるわけではありませんが、それでも高い節税効果が期待できるでしょう。

なお、家族に支払った給与を経費計上するためには、別途「青色事業専従者給与に関する届出書」の提出が必要なので、そちらも忘れずに提出してください。

少額減価償却資産の特例が認められる

一般的には、業務のために購入した資産は、取得価額が10万円未満であればその年の経費として計上できます。10万円以上の資産は「減価償却資産」として、一定のルールに則って数年にわけて経費に計上するのが原則です。

しかし、青色申告を行っていれば、「1個あたり30万円未満の少額減価償却資産に関して、購入・使用した年に一括して経費に計上することができる」という「少額減価償却資産の特例」が認められます。

利益が多く出た年に30万円未満の資産を購入すれば、この特例を活用することで購入費用をすべてその年に経費計上できるため、節税効果が期待できるでしょう。

ただし、その年の少額減価償却資産の取得価額の合計額が300万円までとなります。青色申告承認申請書の取得方法・提出方法

青色申告承認申請書は税務署の窓口で受け取る、もしくは国税庁のサイトからPDFで取得できます。

提出場所は店舗や事務所などの納税地の所轄税務署となっており、持ち込む場合は開庁時間中なら窓口、夜間は「時間外収納箱」へ提出でき、郵送での提出も可能です。

控えを一緒に提出すれば、収受印がもらえます(令和7年1月以降は収受印が廃止になります。)が、コピーの控えだけでも保管しておくと良いでしょう。

PDFの取得はこちらから:所得税の青色申告承認申請書

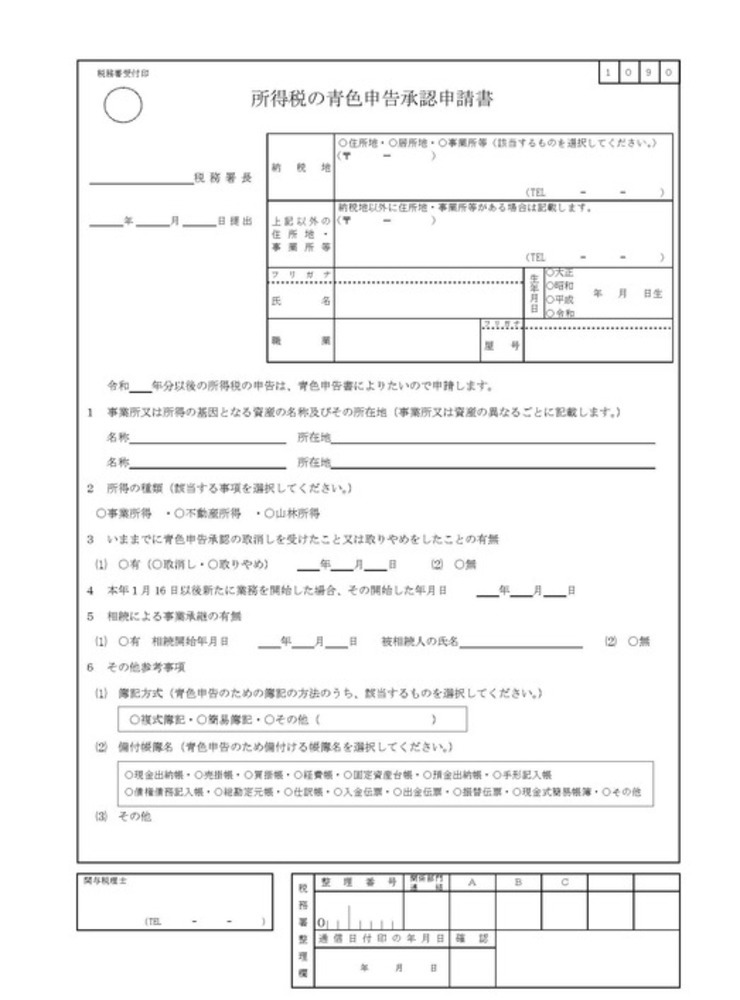

青色申告承認申請書の書き方

青色申告承認申請書には記載すべき欄がたくさんあるので、どのように記入していくべきか悩んでしまうかもしれません。

記入方法に迷った際には、以下に示す通りの順番で記載していきましょう。

① 青色申告承認申請書を提出する所轄の税務署名と提出日を記入する

② 氏名・生年月日・納税地の住所などを記入する

③ 青色申告を開始したい年分を記入する

④ 店舗が複数ある場合はそれらの名称と住所を記入する(ひとつの場合は空欄)

⑤ 所得の種類にチェックを入れる(不動産所得や山林所得がない場合は事業所得のみにチェック)

⑥ 過去に青色申告承認の取り消しを受けたり取りやめたりしたことがある場合はチェックを入れて年月日を記入する(とくにない場合は「無」にチェック)

⑦ 青色申告承認申請書を提出する年の1月16日以降に個人事業を新規開業する場合はチェックを入れて年月日を記入する(すでに開業している場合は空欄)

⑧ 相続などで事業継承した場合は、相続開始年月日と被相続人の名前を記入する(とくにない場合は「無」にチェック)

⑨ 青色申告により65万円の控除を受けたい場合は「複式簿記」に、10万円の控除でよい場合は「簡易簿記」にチェックを入れる

⑩ 65万円の控除を受けるためには「現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳・預金出納帳・総勘定元帳・仕訳帳」にチェックを入れる(10万円の控除でよい場合は現金出納帳のみにチェック)

⑪ 特記事項があれば記入する

⑫ 確定申告の代行を税理士に依頼する場合は税理士の名前と連絡先を記入する(とくにない場合は空欄)

上掲したリストを参考にして、青色申告承認申請書の記入を進めていきましょう。

開業届の書き方

この項目では、新たに事業を開始する人を対象とした開業届の書き方を記載項目ごとに具体例を交えながら解説します。初めて開業届を書く方が迷いがちな「提出先」や「職業・屋号」なども詳しく解説しているので参考にしてください。

①提出先・提出日

開業届の提出先は、納税地を所轄する税務署です。そのため、開業届の左上にある「〇〇税務署長」の欄は、該当する税務署の名前を記載しましょう。たとえば、東京都千代田区岩本町で開業する場合は「神田(税務署長)」と記載します。

②納税地

納税地には、自宅または事務所の住所を記載します。基本的には、自宅を納税地として記載しましょう。

事業所が別にある場合は「上記以外の住所地 ・事業所等」に事業所の住所を記載します。

③氏名・生年月日・個人番号

指定された場所に、氏名・生年月日・個人番号(マイナンバー)を誤りがないよう正確に記載しましょう。

個人番号がわからない場合は、マイナンバーカードや通知カード、住民票から確認可能です。

④職業・屋号

職業には、明確に仕事内容がわかる内容を記載します。自らが営む事業の分類がわからない際には、総務省「日本標準産業分類」を参考にするとよいでしょう。

屋号の記載は必須ではありません。しかし、ここで屋号を記載し、屋号をつくっておくと「屋号で銀行口座を開設できる」「社会的信用度が上がる」などのメリットを得られます。

⑤届出の区分

届出の区分は、「開業」にチェックをつけましょう。もし誰かから事業の引継ぎを受けて開業する場合は、受けた先の住所と氏名を記載します。

⑥所得の種類

所得の種類は「事業(農業)所得」にチェックをつけましょう。

⑦開業・廃業等日

開業・廃業等日には、開業した日付を記載します。

開業した日付については、明確な定義はありません。「実務をスタートした日」や「初めて契約書を取り交わした日」など、自らが「開業した」と考える日を記載しましょう。

⑧開業・廃業に伴う届出書の提出の有無

青色申告承認申請書を提出する場合は、「「青色申告承認申請書」又は「青色申告の取りやめ届出書」」の欄の「有」にチェックをつけましょう。

⑨事業の概要

事業の概要には、職業欄に記載した職業の具体的な事業内容を記載します。

イタリアンレストランをオープンする場合は、職業欄に「飲食業」、事業の概要に「イタリアンレストランの経営」と書くのがよいでしょう。

⑩給与等の支払いの状況

従業員を雇用する場合は、給与等の支払いの状況を記載します。

家族を従業員として雇用する場合は「専従者」に、家族以外を雇用する場合には「使用人」に人数を書きましょう。他の欄の記載方法は、下記のとおりです。

給与の定め方:給与をどう支払うかを記載(日給・時給・月給、ボーナスの有無)

税額の有無:源泉徴収税額がある場合は「有」、源泉徴収税額が無い場合は「無」にチェックをつける

関連記事 開業届の必要書類とは?書き方や提出方法をわかりやすく解説

青色申告承認申請書の提出期限は?

青色申告承認申請書の提出期限は原則として定められています。

青色申告承認申請書の原則の提出期限

国税庁のホームページによると、青色申告承認申請書の提出期限は「青色申告による申告をしようとする年の3月15日まで」と定められています。

また、新規開業した場合(その年1月16日以後)には、業務を開始した日から2月以内が提出期限となります。

相続により事業を承継した場合は一定の提出期限がありますので、詳細は税務署等にお問い合わせください。

なお、提出期限が土・日曜日・祝日等に当たる場合は、これらの翌平日までが期限となります。

青色申告しないとどうなる?

青色申告承認申請書を提出しないと青色申告は行えず、確定申告を白色申告で行うことになります。

青色申告と白色申告の違いとして挙げられるのは、主に以下の通りです。

●事前申請→青色申告:必要、白色申告:不要

●記帳方法→青色申告:複式簿記又は簡易簿記、白色申告:簡易な方法での記載

●確定申告時に必要な書類→青色申告:青色申告決算書、白色申告:収支内訳書

●青色申告特別控除額→青色申告:最大65万円、白色申告:なし

青色申告を行うことによる赤字の繰り越し等といったメリットは、すでに触れた通りです。

事前申請が必要なことや、記帳方法が複雑になることで多少の手間が増える可能性はあるかもしれません。しかし、それを超えるだけの数々のメリットがあるため、基本的には青色申告を行うのがおすすめです。

開業届と青色申告承認申請書を提出して確定申告を青色申告で行おう

青色申告とは、確定申告の方法の一種を指します。青色申告には白色申告に比べて多くのメリットがあるため、特別な事情がないのであれば確定申告は青色申告で行ったほうがよいでしょう。

青色申告を行うためには、開業届と青色申告承認申請書の提出が必要となるので、忘れずに提出してください。

しかし、開業届も青色申告承認申請書も、記入しなければならない部分が多いため、自分一人では正しく記入できているかわからず不安に思うかもしれません。

そのようなケースでは、開業準備を支援してくれるサービスを活用してはいかがでしょうか。

「canaeru(カナエル)」では、開業届や青色申告承認申請書といった、開業時に提出する書類の書き方に関するサポートを受けられるだけでなく、開業時に必要な情報の収集を行うことも可能です。

個人事業主として開業を目指すにあたって、心強いサポートが欲しいと考えている方は、ぜひ「canaeru(カナエル)」の利用をご検討ください。

ご相談はこちら

- NEW最新記事

-

-

2024/07/26

-

2024/07/26

-

2024/07/26

-

- おすすめ記事

-

-

2023/05/23

-

2021/03/29

-

2018/02/01

-

2021/12/23

-

2020/06/03

-

2022/07/20

-

- 人気記事

-

-

2022/01/28

-

2024/07/23

-

2024/06/24

-

- canaeru編集部おすすめセミナー

- お役立ちコンテンツ

-

-

開業・経営に関する記事

飲食店を開業するには?必要な準備の4ステップをわかりやすく解…

-

先輩開業者の声

シェアキッチン型飲食店『shitagoya』がオープン!新た…

-

セミナー情報

※見逃し配信【第4回】月刊食堂・通山編集長の外食経営塾|客席…

-

セミナー動画

開業までの課題を解決する無料セミナーを動画で配信中!

-

店舗物件検索(首都圏)

ただいまの登録件数8,015件

-

店舗物件検索(大阪)

ただいまの登録件数690件

-

店舗物件検索(北海道)

ただいまの登録件数143件

-

店舗物件検索(東海)

ただいまの登録件数483件

-