更新日:

会社員が開業するには?会社にバレる?メリットや開業届の書き方をご紹介

- Tweet

-

「会社員を続けながら副業にも力を入れたい」

「開業したことを周りに知られたくない」

開業を検討している方のなかには、このような思いを持っている方もいるでしょう。開業するためには、必ずしも会社を辞めて独立する必要はありません。会社員を続けながらの開業は、副業とみなされると会社の就業規則に触れる場合もありますが、法律上は問題ないケースがほとんどです。

この記事では、「会社員のまま開業したい方」に向け、開業届が必要なケースや個人事業主になるメリット・デメリットなどを解説します。最後まで読むことで、会社員が開業する際に押さえるべきポイントをまとめて得られるでしょう。

関連記事:開業とは?起業・独立との違いは?必要な準備についてもわかりやすく解説

関連記事:開業届の必要書類とは?書き方や提出方法をわかりやすく解説

目次

会社員の副業で開業届が必要なケースは?

会社員が副業として「継続的に収入を得る事業」を開始する場合、その行為は「開業」にあたります。開業する場合は所得税法上、納税地の所轄税務署に「個人事業の開業・廃業等届出書」いわゆる「開業届」を提出し、開業することを届け出なければなりません。

開業届が必要か否かは、継続して行われる事業かどうかによって変わります。具体的に両者の違いを確認していきましょう。

開業届の提出が必要になるケース

会社員をしながらの副業で開業届が必要となるケースは、継続して事業を行う場合になります。継続して仕事を受ける・収入が発生する見込みがある場合は、開業届を提出しましょう。

【開業届の提出が必要になる具体例】

- ・投資用の不動産物件を購入し、資産として運用している

- ・副業としてフォトグラファーの仕事を継続して受けている

- ・ピアノ教室を営み、複数の生徒に毎週レッスンを行う

開業届の提出が不要なケース

事業に継続性がなく収入が一時的な場合は、開業届の提出は不要です。

【開業届の提出が不要な具体例】

- ・フリマアプリで不要なものをたまに売っている

- ・一度だけ頼まれてエッセイを書き、原稿料を受け取った

- ・住んでいた一軒家を売却して収益を得た

会社員のまま開業届を出して個人事業主になるメリット

会社員でも、開業届を提出したら個人事業主にもなります。ここからは、会社員のまま開業届を出して個人事業主になるメリットを5つ解説します。

メリット①事業に使った費用を経費として計上できる

開業届を出すことで、事業に使った費用を経費として申告できるようになります。会社員のまま個人事業主になれば、副業で必要になって購入した備品や家賃・光熱費の一部などを経費として計上可能です。

税金は収入から経費を引いた額から算出されるため、さまざまな費用を経費にすることで節税効果が期待できるでしょう。

メリット②青色申告による特別控除がある

青色申告は、確定申告における申告方式の一つです。「青色申告承認申請書」を税務署に提出し、一定の要件を満たしたうえで所得を申告することで、最大55万円分(電子申告なら65万円分)を所得から控除できます。

メリット③損益通算ができる

損益通算とは、異なる収入源の利益と損失を同一年内で相殺する仕組みです。この仕組みを利用すれば、会社の所得と副業の所得を合わせて損益の相殺が可能に。副業で赤字が出ても、会社の給料やボーナスでカバーできる点は大きなメリットです。

副業が軌道に乗るまでの間は、損益通算を前提として収支計算をしてもよいでしょう。

メリット④損失を繰り越しできる

確定申告で青色申告を選択している場合、損益通算で控除しきれない損失が発生しても赤字分は3年間にわたって繰り越しが可能です。

繰り越した赤字分は、翌年以降の利益から控除できます。黒字化した年は、以前の赤字分だけ課税金額を減らせるため、損失申告をすれば節税効果も期待できるでしょう。

メリット⑤屋号をつけられる

開業届を提出して個人事業主になると、事業で使用する名称「屋号」をつけられます。屋号を持っていれば、自分の名前以外でも事業を営めるようになるため、下記のようなメリットを得られるでしょう。

【屋号をつけることで得られるメリット】

- ・屋号で銀行口座を開設できる

- ・事業用のクレジットカードを作成できる

- ・社会的信用度が上がる

屋号を持つことで、個人の名前で活動するよりも相手の印象に残りやすくなるでしょう。

会社員のまま開業届を出して個人事業主になるデメリット

会社員が個人事業主になるメリットは数多くありますが、一方でデメリットもいくつかある点には留意しましょう。メリットだけでなくデメリットも加味したうえで、開業するか否かの判断が必要です。

ここからは、会社員のまま開業届を出して個人事業主になる場合のデメリットを3つ解説します。

デメリット①失業手当が受けられない

会社員が副業で個人事業主になるデメリットは、失業手当(失業保険・失業給付金)が受けられなくなる点です。現行の雇用保険制度では、以下の条件を満たした場合に失業手当を受けられます。

- ・失業状態にある

- ・退職日以前の2年間に雇用保険加入期間が通算12か月以上ある

- ・ハローワークに求職の申し込みをしている

失業手当は、次の就職までの生活を支えることが目的の制度です。開業届を出していると、会社を辞めても「自営業者」とみなされるため、失業手当を受け取れません。例え開業した事業による収入が少なくても、失業手当を受けられないため、生活が苦しくなるケースも出てくるでしょう。デメリット②青色申告に手間がかかる

節税面でのメリットが大きい青色申告ですが、確定申告に手間がかかる点はデメリットの一つです。青色申告の場合、「複式簿記」の帳簿が必要になり、細かい会計処理が必要になります。慣れていないと経理作業に時間がかかるかもしれません。

本業が忙しく、副業の事務処理にあまり時間が割けない場合は、白色申告からスタートしてもよいでしょう。

デメリット③プライベートの時間が減る

会社員が開業すると、プライベートの時間が減る可能性が出てきます。本業に加えて個人事業主として働くともなれば、退勤後や休日など今まで自由に使えていた時間を仕事に割く必要があるでしょう。

プライベートの時間が減ってしまえば、家族と過ごす、友人と会う、身体を動かす、趣味に没頭するなど、リフレッシュに使う時間も少なくなりがちです。本業と副業で働きづめとなり、心身の調子を崩さないように気をつけましょう。

開業届の書き方を項目別にチェック

ここからは、開業届の書き方を項目別に説明していきます。

まずは、国税庁公式ホームページから開業届をダウンロードしましょう。また、開業届は各税務署の窓口でも受け取り可能です。

国税庁公式ホームページ

以下、3つの手順にしたがって各項目を記載していきましょう。

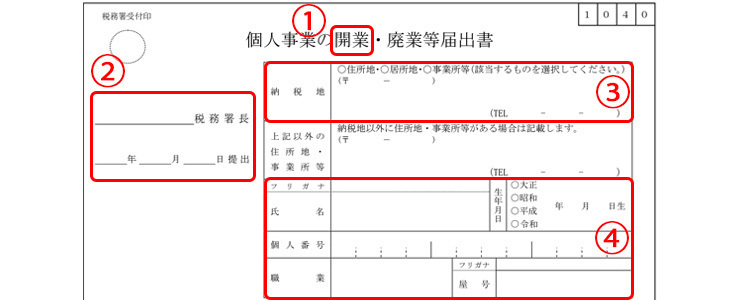

STEP 1

- ①「個人事業の開業・廃業等届出書」の「開業」に◯をつける

- ②所轄の税務署名と書類の提出日を記入

- ③自宅または事務所の住所を記入

- ④自分の氏名、生年月日、個人番号(マイナンバー)、開業する職種、屋号(なければ空欄)を記入

出典 国税庁「個人事業の開業・廃業等届出書(提出用・控用)」

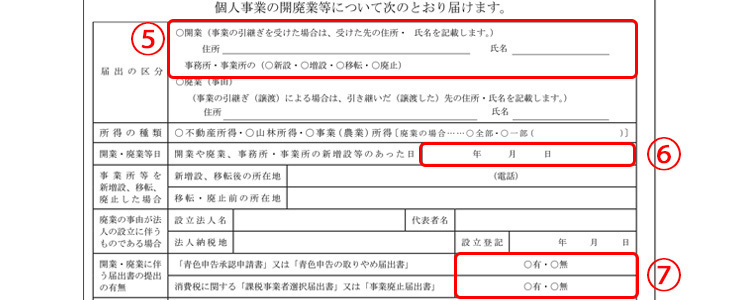

STEP 2

- ⑤届出区分「開業」に◯をつける

- ⑥開業・廃業等日に開業日を記入

- ⑦開業・廃業に伴う届出書の提出の有無「青色申告承認申請書」を提出する場合、「消費税に関する書類」を提出する場合は「有」に◯をつける(通常は「無」)

出典 国税庁「個人事業の開業・廃業等届出書(提出用・控用)」

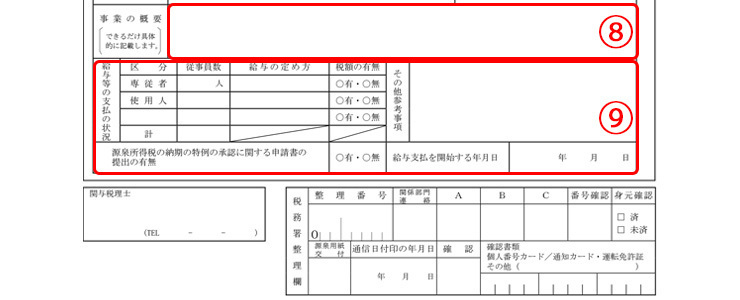

STEP 3

- ⑧「事業の概要」に職業欄に記載した職種の具体的な事業内容を記入

- ⑨「給与等の支払の状況」に青色事業専従者や従業員に給与を支払う場合は員数などを記入

出典 国税庁「個人事業の開業・廃業等届出書(提出用・控用)」

項目を確認しながら記入しよう

あらかじめ記載する項目を把握しておき、スムーズに開業届を作成しましょう。

関連記事 個人事業主として働く!開業届やその他の届出など必要な準備を解説

関連記事 開業届は出した方が良いの?提出方法や書き方を知って疑問を解消しよう!

会社員が開業届を提出する流れと押さえるべきポイント

ここからは、会社員が開業届を提出する流れを解説します。押さえるべきポイントも合わせて紹介しますので、ぜひ提出時の参考にしてください。

同時に提出する書類を確認する

開業届を提出する際には、合わせて以下の書類を準備しましょう。

- 個人番号がわかる書類(マイナンバーカード、個人番号通知カード、個人番号記載の住民票の写し)

- 本人確認書類(運転免許証、パスポート、公的医療保険の被保険者証、身体障害者手帳など)

また、不備があった際の訂正印として「印鑑」も準備する必要があります。確定申告を「青色申告」にする場合には、「青色申告承認申請書」も一緒に提出しましょう。自分に適した提出方法を選ぶ

開業届は、下記3つの方法で税務署に提出できます。

- ・税務署の窓口へ直接提出

- ・税務署に郵送で提出

- ・e-Taxでオンラインから提出

下記の表を参考として、もっとも提出しやすい方法を選びましょう。

各提出方法の特徴 提出方法 メリット・注意点 窓口で提出 【メリット】 書類に不備があった場合、その場で修正できる

【注意点】

受付時間が平日8:30~17:00に限定される

郵送で提出 【メリット】 窓口まで行く手間がない

【注意点】

・「本人確認書類(写)添付台紙」と「返信用封筒(※)」の同封必須

・不備があった際には再送必須

※返信用封筒には送料分の切手を貼り付け

e-Taxで提出 【メリット】 オンライン上で提出可能

【注意点】

e-Taxを利用するためにはマイナンバーカードの発行必須

開業届の控えは必ず保管する

開業届提出時には、下記の方法で控えを受け取ります。

提出方法 控えを受け取る方法 管轄の税務署へ直接提出 当日税務署にて直接受け取り 郵送で提出 開業届提出からおよそ1週間後に記載住所へ返送 e-Taxを使用して提出 控えの発行なし※e-Taxから受信する「受信通知」が控えの代わりとなる

開業届の控えは、屋号で銀行口座を作るときなどに必要となります。

【開業届の控えが必要になるシーン例】

・- 屋号で銀行口座を作る

・事業資金の融資を受ける

・小規模企業共済に加入する

控えはさまざまな用途に活用できるため、必ず保管しておきましょう。

会社員のまま開業して個人事業主になる際の確定申告

会社員のまま開業して個人事業主になった際は、所得額によって確定申告が必要になります。事業を営むにあたり、どのようなケースで確定申告が必要になるのかを把握しておきましょう。

会社に副業がバレるケースを含め、ここからは確定申告関連で押さえるべき知識を解説していきます。

確定申告が必要なケース

会社員のまま開業して個人事業主になった場合、副業の所得が年間20万円を超えると確定申告が必要です。

副業などで得た所得が20万円を超える方は、確定申告が必要となります。

所得とは、副業で得た収入から必要経費を差し引いた金額です。もし、収入から備品の購入や商品の仕入れなどの経費を差し引いた金額が20万円を超えていなければ、確定申告は必要ありません。

確定申告で会社に副業がバレるケース

人によっては、会社員のまま開業して個人事業主になったことを会社に報告していないこともあるでしょう。しかし、確定申告の時期には、住民税の額が増えたことによって副業が会社にバレるケースがあります。

住民税は「前年の所得金額に応じて課される所得割」と「定額で課される均等割」によって算出されます。副業で収入が増えると「所得割」の税額が増え、支払う住民税の額が多くなるのです。

一般的に、住民税は会社が給与から天引きして納付(特別徴収)しています。そのため、経理担当者が納付をする際に、住民税が増えていることに気づき、副業がバレる可能性が出てくるのです。

もし会社にバレたくない場合は、副業で得た所得分の住民税を自ら納付する「普通徴収」を選びましょう。

会社員のまま開業して個人事業主になる際の税金・社会保険

会社員のまま開業して個人事業主になった場合、個人事業主として得た収入に対しても「所得税」「住民税」が課されます。

個人事業主の場合、事業で得た収入に対する「所得税」は確定申告で自ら申告して納めなければなりません。一年間の収入から経費や所得控除、源泉徴収分を差し引き、課税所得額を算出して税額を計算しましょう。税額を計算できたら、確定申告期間の最終日までに所得税を納付してください。

そして、「住民税」は確定申告時に普通徴収を選んだ場合、事業所得分の住民税は毎年6月頃に税額が確定し、納税の通知書が送付されます。通知書に従い、必ず住民税を納付しましょう。

「住民税」の特別徴収を選んだ場合は、会社から天引きされる住民税に事業所得分の税金も上乗せされます。もし、副業が赤字であれば年末調整後に税金が戻ってくるケースもあるでしょう。

「社会保険」に関しては、会社の健康保険・厚生年金に加入していればとくに変更する必要はありません。ただし、退職して独立をする場合は国民健康保険・国民年金に切り替える必要があり、会社員時代より社会保険料が高くなる可能性があります。独立を考えている場合は、社会保険料の負担のことも念頭に置いて検討するとよいでしょう。

まとめ|会社員を続けながら開業したい方はcanaeruまでご相談を

働き方の多様化が進んでいる現代では、会社員として働きながら事業をはじめることも十分可能です。どのようなキャリアを築きたいのかを考えつつ、前向きに開業を検討してみてはいかがでしょうか。

「canaeru」では、会社員のまま開業をしたい方向けに無料相談を実施しています。副業を本気でがんばりたいと考えている方はぜひお問い合わせください。

開業の無料相談はこちら

この記事の監修

株式会社USEN/canaeru 開業コンサルタント

○会社事業内容

IoTプラットフォーム事業・音楽配信事業・エネルギー事業・保険事業・店舗開業支援事業・店舗運用支援事業・店舗通販事業。

○canaeru 開業コンサルタント

銀行出身者、日本政策金融公庫出身者、不動産業界出身者、元飲食店オーナーを中心に構成された店舗開業のプロフェッショナル集団。

開業資金に関する相談、物件探し、事業計画書の作成やその他の店舗開業における課題の解決に取り組む。- NEW最新記事

- 人気記事

-

-

2025/04/04

-

2020/02/27

-

2017/12/28

-

- canaeru編集部おすすめセミナー

- お役立ちコンテンツ

-

-

先輩開業者の声

「絶対にやる!」準備期間は20年超。念願の独立開業から3年で…

-

セミナー情報

【飲食店開業資金】不動産担保ローンによる資金調達と融資成功の…

-

セミナー動画

開業までの課題を解決する無料セミナーを動画で配信中!

-

店舗物件検索(首都圏)

ただいまの登録件数12,401件

-

店舗物件検索(大阪)

ただいまの登録件数654件

-

店舗物件検索(北海道)

ただいまの登録件数57件

-

店舗物件検索(東海)

ただいまの登録件数452件

-