更新日:

個人事業主として開業する方法、独立・起業時にやるべきことを解説

- Tweet

-

開業を考えているけれど、何から始めればいいのか迷っていませんか?特に飲食業界に携わる方にとって、開業という一歩を踏み出すことは大きな決断です。

しかし、起業や独立との違いを理解し、必要な手続きや流れを把握することで、その道はよりクリアになります。

この記事では、開業を目指す皆さんが抱える疑問に答え、具体的なステップを解説します。これからのビジネスチャンスを最大限に活かすために、必要な情報をしっかりと身につけていきましょう。

飲食店の開業には、独自の魅力とともに多くの課題があります。

まずは、開業と起業、独立の違いを明確にし、それぞれのメリット・デメリットを理解することが重要です。

さらに、個人事業主としての開業に必要な手続きや届け出、資金計画の立て方についても詳しく解説します。

この記事を通じて、あなたの開業の夢が現実のものとなるよう、しっかりとサポートします。一緒に学んでいきましょう。目次

開業とは何か

開業とは、新たに事業を始めることを指します。特に飲食店や小売店など、物理的な店舗を持つビジネスを開始することが一般的に「開業」と呼ばれます。飲食店の開業を目指す方にとって、店舗の設立から運営までの一連の流れを理解することは重要です。このテーマでは、開業の基本的な概念を把握し、具体的なステップを明確にすることで、開業の第一歩を踏み出すための基礎知識を提供します。

開業には、事業の目的や規模に応じた計画の立案、資金調達、法的手続きなどが含まれます。また、開業は単に店舗を開くことだけでなく、事業の方向性や運営方針を明確にすることも求められます。こうした準備により、事業の成功に向けた基盤を築くことができるのです。個人事業主として開業するメリット

個人事業主として開業することには、多くのメリットがあります。特に、飲食店で働く方にとって、自分のビジネスを持つことは、夢を実現する一歩となるでしょう。

このテーマでは、個人事業主として開業する際の具体的なメリットを解説し、開業を検討する際の参考にしていただけます。

自分のやりたい仕事や事業を自由に決められる

個人事業主として開業する最大のメリットは、自分のやりたい仕事や事業を自由に決められることです。例えば飲食店なら、メニューの内容や店舗のコンセプト、サービスのスタイルなど、すべて自分の思い通りに設計することが可能です。

これにより、自分のビジョンを具現化しやすくなり、やりがいのある仕事ができるでしょう。

利益に上限がない

個人事業主としての開業では、利益に上限がないという点も魅力的です。会社員の給与のように固定された収入ではなく、事業の成功に応じて収入が増える可能性があります。

特に飲食店では、集客力やメニューの人気が直接利益に影響します。自分の努力次第で、収入を大きく伸ばすことができるのです。

働き方を自由に決められる

個人事業主としての開業は、働き方を自由に決められる点でも大きなメリットがあります。飲食店であれば、営業時間や休日を自分のライフスタイルに合わせて設定することが可能です。

これにより、家庭やプライベートの時間を大切にしながら、仕事とバランスを取ることができます。また、必要に応じて新しい取り組みを試す自由もあり、柔軟な働き方を実現できます。

個人事業主として開業するデメリット

個人事業主として開業を考えている方にとって、メリットだけでなくデメリットも理解することが重要です。

このテーマでは、開業に伴うリスクや困難について詳しく解説し、事前に知っておくべきポイントを明確にします。

収入が安定しない

個人事業主として開業する際の大きなデメリットの一つは、収入が安定しないことです。特に開業初期は顧客が定着するまで時間がかかるため、売上が不安定になりがちです。さらに、季節や経済状況によっても影響を受けることがあります。

そのため、安定した生活を維持するには、しっかりとした資金計画と経費管理が欠かせません。

事業が失敗するリスクがある

個人事業主として開業する際には、事業が失敗するリスクを考慮する必要があります。市場の競争が激しい中で、十分な差別化ができないと顧客を獲得できず、事業が停滞する可能性があります。また、経済状況の変動や予期せぬトラブルにより、計画通りに進まないこともあります。

このため、リスク管理や柔軟な対応策を準備しておくことが重要です。

資金調達が大変

個人事業主としての開業は、資金調達のむずかしさがデメリットとして挙げられます。銀行からの融資を受けるには、信用力や事業計画の説得力が求められます。また、自己資金だけで運営する場合、資金不足に陥るリスクがあります。

資金調達の選択肢を広げるためには、事業計画をしっかりと練り、必要に応じて専門家のアドバイスを受けることが有効です。

失業給付が受けられない

個人事業主として開業した場合、失業給付が受けられないこともデメリットの一つです。これは、個人事業主は雇用保険に加入していないためです。事業が不調に陥った場合でも、従業員としての失業給付を受けることができず、生活の不安定さが増す可能性があります。

このため、開業前に十分な貯蓄を用意し、事業が軌道に乗るまでの生活費を確保しておくことが重要です。また、事業が不調に陥った際の対策として、他の収入源を確保する方法を考えておくことも大切です。

開業する方法と流れについての全体像を把握する

個人事業主とは、法人を設立せず個人でビジネスを営む人のことで、個人経営の飲食店オーナーや、独立開業した美容師・税理士、在宅で仕事をするWebデザイナーなどが該当します。

個人事業主として開業するには、事前の計画と手続きが欠かせません。開業する流れを簡単にまとめたものが以下です。

1. 事業内容を明確にする

2. 初期費用&運転資金の確保

3. 税務署に開業届を提出する

4. 告知する

まず初めに、事業内容を明確にすること

から始めましょう。自身が提供する商品やサービスを具体化し、それを必要とする顧客層を定めていきます。その後、競合店の状況や市場の動向を調査し、ニーズがある事業なのか、収益がある事業なのかを確認します。

次に、初期費用や運転資金を見積もり、資金を確保

しましょう。自己資金だけでまかなえない場合は、融資や補助金など、利用できる選択肢から検討します。

開業の目途が立ったら、税務署に「個人事業の開業・廃業等届出書(開業届)」を提出

します。事業内容によっては、営業許可や資格が必要となる場合もあるため、所轄の自治体で詳細を確認しましょう。また、事業運営に必要な銀行口座の開設や事業用クレジットカードの作成など、取引をスムーズに進めるための準備も行います。事務所や店舗を構える場合は、適切な物件選びや契約手続きも必要です。

最後に、事業を広く認知してもらうための準備を行います。WebサイトやSNSで情報を発信し、広告やチラシを活用してターゲット層にアピールしましょう。開業後も、顧客の反応を見ながらサービスを改善し、事業を成長させる努力を続けることが大切

です。一つずつ計画的に進めることで、スムーズなスタートが切れるはずです。

参考記事 個人事業主として起業するには?具体的な手順や手続きを解説

開業前の資金計画の立て方

開業前の資金計画は、事業を成功させるための重要なポイントです。まず、開業時に必要な資金の具体的な項目を整理しましょう。ここでは飲食店の開業を想定して進めていきます。

開業費用の主な項目としては、店舗の内外装工事や厨房設備、必要な機器等を購入するための設備費

が挙げられます。さらに、開業後の数か月間にかかる人件費や仕入れ代金を賄うための資金である運転資金

と、予想外の出費に備えるための予備費

の3点があります。これらの合計金額の目安は、10坪の飲食店で、800万円〜1,000万円程度といわれています。

【飲食店の開業時に必要な経費の目安】

設備費 600万円〜800万円 運転資金 150万円 予備費 50万円

次に、資金調達方法を検討します。自己資金を活用する場合、リスクが少なく柔軟に事業を進められるものの、資金が不足することもあるでしょう。融資を利用する場合は、銀行や信用金庫などに収支計画書を盛り込んだ事業計画書を提出し、審査を通過する必要があります。また、政府や自治体が提供する補助金や助成金も活用できる場合があるため、各種制度を確認しましょう。

【収支計画表(月次)のサンプル例】

1月 2月 合計 売上高 売上原価 売上高総利益 地代家賃 人件費 水道光熱費 広告宣伝費 旅費交通費 通信費 その他 一般管理費の合計

※上記の表は1月と2月の2か月分のみ表記していますが、実際は12月まで記入します。【必須】開業するために必要な3つの手続き・届け出

ここからは開業するために必要な3つの手続き・届け出を解説します。

①開業届の提出

②保険・年金の手続き

③許認可の届け出

上記の手続き・届け出はいずれも難しいものではありませんが、場合によっては手続きに時間がかかるものもあります。計画通りに事業を始めるには上記の手続きが必須となるため、開業を目指す方は参考にしてください。

①開業届の提出

まずは開業届を提出しましょう。開業届は税務署の窓口でもらえるほか、国税庁のホームページからダウンロードすることもできます。

記入する項目は以下のとおりです。

✓提出先(所轄の税務署名)・提出日

✓納税地(納税地以外に住所地・事務所等がある場合は記載)

✓氏名・生年月日・個人番号・職業・屋号(※必須ではない)

✓届出の区分・所得の種類

✓開業日

✓開業・廃業に伴う届出書の提出の有無

✓事業の概要

✓給与等の支払の状況

開業届は、開業から1か月以内に所轄税務署へ提出する必要があります。屋号をつけたい場合は開業届に記入して申し出るため、事前に考えておくとよいでしょう。

記入する内容は複雑に見えるかもしれませんが、難しいことを記入する必要はありません。詳細は別の記事で詳しく解説しているため、参考にしてください。

関連記事 開業届の必要書類とは?書き方や提出方法をわかりやすく解説

②保険・年金の手続き

個人事業主として開業するときは、保険や年金の手続きが必要かどうかを確認しましょう。会社員の場合は社会保険として、健康保険や厚生年金保険に加入していることがほとんどですが、会社を退職すると社会保険の加入者資格を喪失します。そのため、独立開業時には自身で国民健康保険と国民年金に加入する必要があります。

ただし条件を満たしている場合は、会社員時代に加入していた健康保険を継続加入できる「健康保険任意継続制度」を利用することができます。

会社員のときは会社と折半だった保険料が全額自己負担となりますが、国民健康保険よりも保険料が安くなる可能性があります。任意継続制度を利用するには、会社員時代の加入資格を喪失した上で、再度申請する必要があるので注意しましょう。保険料の支払いが遅れると期間満了前に資格を喪失する可能性があるので、規則をしっかり理解しておくことも大切です。

国民健康保険・国民年金へは、退職日の翌日から14日以内に加入手続きが必要です。手続きは居住地の区市町村の役所・役場で行います。社会保険の被扶養者が個人事業主になる場合は、所得金額が扶養範囲内を上回らなければ社会保険をそのまま維持できるでしょう。

③許認可の届け出

開業する業種によっては許認可の届け出が必要です。許認可とは、特定の事業を行うために警察署や保健所などから取得しなければならない許可のことです。

酒類の販売は税務署、飲食業は保健所といったように、定められた行政機関から許認可を得なければその事業を始めることができません。許認可が必要な事業を行う人は、最優先で許認可を取得するようにしましょう。

また許認可とは別に、資格が必要な業種もあります。飲食店の場合は「食品衛生責任者」、美容室を開業するなら「美容師免許」といったものです。

資格のなかには講習を受講すれば取得できるもの、国家資格など取得に時間がかかるものもあるため、開業に間に合うよう、余裕をもって資格を取得しておくことをおすすめします。

許認可や資格の取得が必要な業種には、以下のようなものがあります。

開業する業種 必要な許認可や資格 飲食業 食品衛生責任者、防火管理者、飲食店営業許可など 美容室 美容師免許、美容所開設届など マッサージ店 あん摩マッサージ指圧師、施術所開設届など

日本政策金融公庫の創業融資の活用方法

日本政策金融公庫の創業融資はいくつかの種類がありますが、個人事業主として開業する場合は主に「新規開業資金」を利用します。申請条件は、新たに事業を始める方または事業開始後おおむね7年以内の方です。

融資限度額は7,200万円(うち運転資金4,800万円)、返済期間は設備資金が20年以内、運転資金は10年以内とされており、金利は保証人や担保の有無、特定の条件等で異なります。審査のポイントは、事業計画の具体性と実現できる可能性、自己資金の割合や過去の信用情報といわれています。

日本政策金融公庫への申請手順は以下のステップで行います。

1. 事前相談(電話・支店・オンライン)

2. 申し込み(オンライン)

3. 面談(支店・オンライン)

4. 融資決定

融資の申請に必要な書類は以下のとおりです。

●創業計画書

●設備資金の見積書

●担保を希望の場合は、不動産の登記簿謄本または登記事項証明書

●生活衛生関係の事業を営む場合は、都道府県知事の「推せん書」(借入申込金額が500万円以下の場合は不要。)または、生活衛生同業組合の「振興事業に係る資金証明書」

●運転免許証(両面)またはパスポート(顔写真のページおよび現住所等の記載のあるページ)

●許認可証(飲食店などの許可・届出等が必要な事業を営んでいる方)

●日本公庫電子契約サービス(国民生活事業)利用申込書(日本公庫電子契約サービス(国民生活事業)の利用を希望される方)

●送金先口座の預金通帳の写し(表紙、見開き1ページ目)(日本公庫電子契約サービス(国民生活事業)の利用を希望される方)

融資の申請に関して詳しくは「日本政策金融公庫|創業予定の方」をご確認ください。

「新規開業資金」は「日本政策金融公庫|創業融資のご案内」でチェックしましょう。

創業計画書(事業計画書)のテンプレートや書き方のサンプルが必要な方は下記の記事もご確認ください。

関連記事 事業計画書とは?書き方やメリット、記入例などを解説!無料のテンプレート付き開業時の状況によって提出が必要な書類

開業時の状況によっては以下の書類が必要です。

✓青色申告承認申請書

✓青色申告承認申請書

✓青色専従者給与に関する届出書

✓所得税・消費税の納税地の変更に関する届出書

✓源泉所得税の納期の特例の承認に関する申請書

✓給与支払事務所開設届出書

これらの書類は、必ずしも開業に必須ではありません。従業員を雇用したり、税制上の特典を受けたりする場合に提出が必要となる書類です。以下で詳しく解説します。

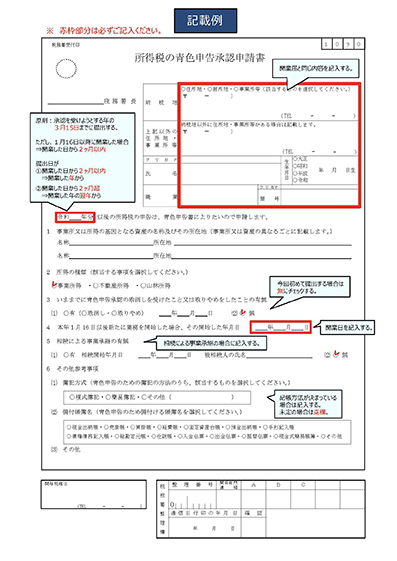

青色申告承認申請書

確定申告での所得税の申請には、白色申告と青色申告がありますが、基本的に青色申告をおすすめします。青色申告は白色申告に比べると帳簿付けの手間はかかるものの、それ以上に事業者に有利な特典が多いためです。

青色申告で確定申告を行えば最大65万円控除をはじめ、3年間にわたる赤字の繰り越しや、配偶者や親族への給与を経費で計上できる「青色事業専従者給与」など、さまざまなメリットを享受できます。

ただし、事業を青色申告で行うためには、開業日から1か月以内に青色申告承認申請書と開業届を提出する必要があるため注意が必要です。申請書は税務署窓口か国税庁のホームページで入手できるので、必要事項を記載し、納税地の税務署窓口へ提出しましょう。なお、申請書はe-Taxやマネーフォワードなどのオンラインサービスで作成・提出することも可能です。

申請書はこちらからダウンロードできます。

国税庁 所得税の青色申告承認申請書

【申請書の記入例】

青色専従者給与に関する届出書

青色専従者給与に関する届出書は、確定申告で青色申告を行う際に、配偶者や親族に支払う給与を経費計上するために必要な書類です。

確定申告を青色申告で行わない場合や、配偶者や親族を従業員として雇わない場合は、提出する必要はありません。

青色専従者給与に関する届出書は、最寄りの税務署の窓口で受け取るか、国税庁のサイトからダウンロードすることが可能です。提出先は店舗や事業所の所在地を管轄する税務署で、国税電子申告・納税システム「e-Tax」を利用して、電子申請を行うこともできます。

PDFの取得はこちらから

国税庁 青色事業専従者給与に関する届出・変更届出書

所得税・消費税の納税地の異動又は変更に関する届出書

所得税・消費税の納税地の異動又は変更に関する届出書は、開業届で申請した納税地から別の住居に引っ越した、もしくは事務所等の所在地を納税地に変更する場合に提出が必要となる書類です。

令和4年度税制改正において、令和5年1月1日以後の異動においては提出が不要になりました。令和4年度内に異動があった場合は従前通り提出しましょう。

所得税・消費税の納税地の異動又は変更に関する届出書は、最寄りの税務署の窓口で受け取るか、国税庁のサイトからダウンロードすることが可能で、提出先は店舗や事業所の所在地を管轄する税務署です。国税電子申告・納税システム「e-Tax」を利用して、電子申請を行うこともできます。

PDFの取得はこちらから

国税庁 所得税・消費税の納税地の異動又は変更に関する届出書

源泉所得税の納期の特例の承認に関する申請書

源泉所得税の納期の特例の承認に関する申請書は、従業員を雇って給与の支払いを行う際に、源泉徴収した所得税を毎月の支払いから年2回の支払いへと変更したい場合に必要な書類です。

ただし、この特例が適用されるのは、常時雇用する従業員が10人未満の場合のみです。従業員を雇わずに自分だけで事業を行う、または常時10人以上の従業員を雇用予定の場合は適用されません。

源泉所得税の納期の特例の承認に関する申請書は、最寄りの税務署の窓口で受け取るか、国税庁のサイトからダウンロードすることが可能で、提出先は店舗や事業所の所在地を管轄する税務署です。国税電子申告・納税システム「e-Tax」を利用して、電子申請を行うこともできます。

PDFの取得はこちらから

国税庁 源泉所得税の納期の特例の承認に関する申請書

給与支払事務所開設届出書

給与支払事務所開設届出書は、従業員を雇用して給与を支払う場合に提出が必要な書類です。従業員を雇わず自分だけで事業を行う場合は、提出の必要はありません。

提出期限は従業員を雇用することになってから1ヶ月以内なので、従業員雇用後はなるべく早く提出しましょう。

給与支払事務所等の開設届出書は、最寄りの税務署の窓口で受け取るか、国税庁のサイトからダウンロードすることが可能で、提出先は店舗や事業所の所在地を管轄する税務署です。国税電子申告・納税システム「e-Tax」を利用して、電子申請を行うこともできます。

PDFの取得はこちらから

国税庁 給与支払事務所等の開設・移転・廃止届出書

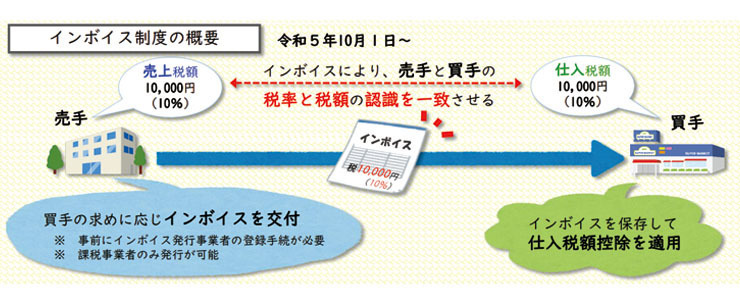

適格請求書(インボイス)発行事業者の登録申請書

取引先が適格請求書(インボイス)の発行を求める場合は、「適格請求書発行事業者の登録申請書」を提出のうえ、インボイスの交付が必要となります。

インボイスとは適格請求書等保存方式のことで、2023年10月から取引先(買手)が仕入税額控除の適用を受けるために、売手である個人事業主がインボイスを交付しなければなりません。

インボイスを交付するためには、前年度の売上が免税事業者の基準(課税売上高が1,000万円以下)であったとしても、消費税を納める課税事業者になる必要があります。

本来、課税事業者になる場合は「課税事業者(選択)届出書」の提出が必要です。しかし、インボイス制度導入時の経過措置として、「適格請求書発行事業者の登録申請書」を提出するだけで課税事業者になることができます。その場合、インボイス制度が開始される令和5年10月1日以前は免税事業者、10月1日以降は課税事業者扱いになります。

インボイス制度が開始されても免税事業者のままインボイスを交付しない選択もありますが、企業は免税事業者との取引を敬遠する恐れがあります。そのため、個人事業主もインボイス制度にどう対応するかの判断は急務でしょう。

開業の半年~3か月前までにやっておくべきこと

ここからは、開業3か月前までにゆとりを持ってやっておくべきことについて解説します。

①家族や知人に報告する

②取引先の開拓

③事業計画書を作成する

④資金調達の計画を立てる

開業の準備は、順序立てて進めていくことが大切です。いきなり行動してしまうと準備不足で周りからの協力を得られない可能性があります。時間をかけて少しずつ準備を進めることが必要となるため、開業の半年前を目安に会社の退職準備と平行して進めていくとよいでしょう。

①家族や知人に報告する

事業を始めるには、さまざまな場面で家族や知人の助けが必要になることがあります。事業がうまくいかない場合、家族のサポートを受けることもあるでしょう。同じ業界で働く知人に、経営の相談にのってもらうこともあるかもしれません。

開業後に協力をお願いする可能性がある近しい方々には、事前に開業することを報告し、理解を得ておくことが望ましいです。

②取引先の開拓

開業に向けて、取引先の開拓を始めておきましょう。事業を安定して継続するためには、複数の取引先を確保することが必須だからです。

開業してから取引先の開拓を始めようと考える人も少なくありませんが、それでは開拓がうまくいかなかった場合、計画通りに事業を進めることが難しくなってしまいます。事業計画を立てるためにも事前に取引先を開拓しておき、売上や事業のスケジュールを盛り込めるようにしておくとよいでしょう。

企業向けにビジネスを行う場合は受注元、個人向けのビジネスを行う場合は仕入先を少しずつ開拓しておきたいところです。

③事業計画書を作成する

事業計画書とは、事業内容やコンセプト、収益や経費の予測など、開業後にどのように事業を運営していくかなどを内外に説明するための書類です。

開業資金の算出や開業前後にやるべきことも明確になるため、スムーズに開業準備が進められるうえに、取り組むべき物事の優先順位もつけやすくなるでしょう。

また事業計画書は、日本政策金融公庫や銀行などから融資を受ける際に提出を求められます。自己資金だけでは開業に必要な資金が足りず、金融機関からの融資を検討している場合は必ず作成しましょう。

④資金調達の計画を立てる

事業計画書の作成と並行して、資金調達の計画も立てましょう。開業にどれくらいの費用がかかるかを計算し、自己資金だけで足りなければ資金調達を行う必要があるからです。

資金調達の方法には、日本政策金融公庫や銀行から融資を受けるほか、地方自治体の起業支援制度やクラウドファンディングを利用するといった選択肢があります。

開業にかかる費用の分類は、店舗取得費や備品購入費などの「開業資金」と、開業後に売り上げが現金化するまでに使用する「運転資金」の2種類です。開業資金と運転資金、トータルでいくら必要なのかシミュレーションしたうえで、不足しないように資金を調達しましょう。

特に運転資金は余裕を持って調達しておかなければ、オフィスや店舗の賃料や人件費、仕入れ費用が支払えなくなってしまいます。開業する業態にもよりますが、3~6ヶ月分程度の運転資金を用意しておくと安心です。

「canaeru」では、開業を検討している方向けに無料相談を実施しています。事業用資金の調達に悩んでいる方はぜひお問い合わせください。

無料開業相談

関連記事 開業資金の調達方法をご紹介!自己資金と6つの集め方開業直前までにやっておくべきこと

開業直前までにやっておくべきことは以下のとおりです。

①備品を用意する

②事業用口座、クレジットカードを用意する

③人材の採用と宣伝広告を行う

会社を退職する段取りが整い、資金調達の見込みが立ってくると、開業に向けた準備もいよいよ大詰めです。開業3か月前からを目安として、それぞれの準備を並行して進めていきましょう。

①備品を用意する

パソコンやプリンターなど、事業を運営するために必要な備品の用意を始めましょう。商品や食材の仕入れが必要になる業種であれば、仕入先の候補を選出し、見積もりを依頼します。

小売業や飲食店の場合、コンセプトに合った備品選びも大切です。予算を抑えたいときは、中古備品の購入やリース契約を検討するのもよいでしょう。

個人事業主としてスモールスタートする場合、印鑑や名刺は必要ないと考える人もいますが、取引先の開拓や契約書を交わす際に必要となるため事前に作成しておきましょう。

名刺交換がきっかけで仕事につながることもあるため、自身の特徴を覚えてもらいやすい個性的なデザインにするのもおすすめです。

②事業用口座、クレジットカードを用意する

個人事業主として開業する場合は、個人と事業のお金の流れが区別できるように、事業用口座と事業用クレジットカードを用意しておくとよいでしょう。開業届を提出する際に屋号をつけた場合は、屋号で事業用の口座を作ることができます。

個人の口座やクレジットカードでも事業を行うことは可能ですが、青色申告をする場合に複式簿記を用いた記帳が必要であるため、事業用口座を作っておくと入金の内容やクレジットカードの利用履歴の仕訳がしやすくなります。

個人事業主は会社員に比べて個人の信用力が落ちるため、クレジットカードの作成は退職前に行っておくとよいでしょう。

③人材の採用と宣伝広告を行う

自分一人や家族だけで店舗や事務所を切り盛りするわけではないのなら、オープンに備えて採用活動を行う必要があります。さまざまな業態で人材不足が叫ばれる昨今、スタッフの確保は一朝一夕でできるものではないので、余裕をもった採用スケジュールを組みましょう。

また、店舗事業の場合はオープンが近づいてきたら、近隣の方に知ってもらえるように宣伝も行いましょう。宣伝方法はチラシ・タウン誌への出稿、SNSの利用など多岐に渡りますが、アプローチしたい層に合わせて広告媒体を選ぶことが大切です。

個人事業主の場合は、スキルや実績を説明できるホームページを用意するのも一案です。

開業した後は確定申告を行う必要がある

開業した翌年から、1年間の所得と所得税を申告する確定申告を行う必要があります。確定申告をしないと収入の証明ができないほか、さまざまな控除も受けられません。

確定申告をしなかったり、納税を怠ると、買い物をする際にローンが組めなくなるほか、追加で事業資金の融資が必要な場面でも資金調達ができなくなるかもしれません。税務署は個人の収入をある程度把握しているため、「延滞税」や「無申告加算税」といったペナルティが課される可能性もあります。

確定申告は事業を営んだ翌年の2月16日〜3月15日までの間に行う必要があります。申告方法については税務署の窓口へ提出するほか、スマートフォンやパソコンから「e-Tax」を利用して電子申告を行うことも可能です。

参考記事 デメリットしかない!確定申告をしないとどうなるのか?

確定申告には会計ソフトやPOSレジの利用がおすすめ

例年、確定申告の期間は2月16日から3月15日までと定められています。

飲食店経営者にとっては3月の繁忙期に重なってしまうことから、確定申告にかかわる業務はなるべく早く・正確に済ませたいところです。

効率よく正確に進めるために、クラウド会計ソフトやPOSレジを活用することがおすすめです。

クラウド会計ソフトには

・freee会計

・弥生会計

・マネーフォワード クラウド会計

などがありますが、これらの会計ソフトは自動で銀行やクレジットカードの明細を取得してくれるのが大きなメリットです。日ごろのお金の動きが自動で記録され、確定申告の際にスムーズに進めることができます。

さらに、クラウド会計とPOSレジを連携して利用するとお店の売上情報も自動で記録されるためより効率化を図れます。

canaeruを運営している株式会社USENが提供する「USENレジ」は、上記3つの会計ソフトとの連携が可能です。

POSレジの詳細が気になる方は以下のサイトをご覧ください。

0円から始められる。飲食店向けPOSレジ - USENレジ

日頃からお金の出入りを管理して、確定申告シーズンに時間をかけなくて済むようにしておくことが大切です。よくある質問(FAQ)

1. 開業に必要な最低資金は?

開業資金は業種や開業形態によって異なりますが、以下のような例があります。

例1:飲食店(小規模カフェ・居酒屋)

【最低資金】

300万円~1,000万円

【内訳】

✓物件取得費(保証金・敷金など):50万~500万円

✓内装工事費:100万~500万円

✓設備・什器購入費:50万~300万円

✓仕入れ・運転資金:50万~200万円

✓各種許可申請費用:5万~20万円

例2:自宅サロン(ネイル・エステ)

【最低資金】

50万円~200万円

【内訳】

✓ベッド・ネイルデスク・施術機材:20万~100万円

✓施術用の材料(ジェル、オイルなど):5万~30万円

✓広告・ホームページ作成費:5万~20万円

✓開業届・許可取得費用:数千円~5万円

例3:フリーランス(ライター・デザイナー)

【最低資金】

10万円~50万円

【内訳】

✓パソコン・ソフトウェア:5万~30万円

✓ホームページ・名刺作成費用:5万~10万円

✓コワーキングスペース利用料(必要な場合):月1万~5万円

2. 自宅開業は可能?

業種によりますが、多くの事業で自宅開業が可能です。以下のような業種が向いています。

自宅開業が可能な業種

✓ネイルサロン・エステ・マッサージ(必要に応じて保健所の許可が必要)

✓フリーランス(ライター、デザイナー、プログラマーなど)

✓オンラインスクール・コーチング・カウンセリング

✓ハンドメイド製作・ネットショップ運営

ただし、いくつか注意点があります。賃貸物件の場合、契約内容に「事業利用不可」となっていないか確認しましょう。

また、事業とプライベート空間を分けることも必要です。特に顧客を招く場合は、生活感のある空間が見えてしまうと、特別な空間に来た印象を受けづらくなってしまい、リラックスや集中がしづらくなってしまいます。自宅開業においても、プロフェッショナルな空間づくりを意識することが重要です。

3. 開業後の集客方法は?

開業後に安定した売上を得るには、効果的な集客が必須です。以下の方法を組み合わせて実施しましょう。

① SNS・WEB集客

✓Instagram・X・TikTok:業種に応じた発信(ネイルならデザイン紹介、飲食なら料理写真)

✓Googleマイビジネス:ローカル検索対策(Googleマップに表示されやすくする)

✓ブログ・YouTube:専門知識を発信し、信頼性を高める

② チラシ・ポスティング(地域密着型向け)

✓半径1~3km圏内にチラシを配布

✓スーパー・カフェ・美容院などの掲示スペースを活用

③ 口コミ・紹介制度の活用

✓既存客に「紹介割引」「口コミ投稿特典」を提供

✓友人・知人にPRし、SNSで拡散

④ 初回割引・キャンペーンの実施

✓「オープン記念〇〇%OFF」

✓「初回来店者にプレゼント」

開業のノウハウまとめ

開業を目指すにあたり、準備の流れや必要書類など、知っておくべきことはたくさんあります。準備が足りず開業後に後悔しないためにも、開業までのスケジュールを考えて、手順をシミュレーションしておくことが大切です。

また開業といっても個人事業主と法人では必要な書類や手続き、会社設立後に加入する社会保険などが異なります。まずは個人事業主と法人のどちらで事業を行うのかを決めたうえで、開業の準備を始めましょう。

「canaeru」では開業に関する無料相談を受け付けています。経験豊富な開業コンサルタントによって、さまざまなサポートが受けられるため、開業を検討している方は「canaeru」の利用をご検討ください。

無料開業相談

- NEW最新記事

-

-

2025/08/29

-

2025/08/29

-

2025/08/27

-

- 人気記事

-

-

2020/05/20

-

2025/05/19

-

2020/03/24

-

- canaeru編集部おすすめセミナー

- お役立ちコンテンツ

-

-

先輩開業者の声

「絶対にやる!」準備期間は20年超。念願の独立開業から3年で…

-

セミナー情報

【飲食店開業資金】不動産担保ローンによる資金調達と融資成功の…

-

セミナー動画

開業までの課題を解決する無料セミナーを動画で配信中!

-

店舗物件検索(首都圏)

ただいまの登録件数12,401件

-

店舗物件検索(大阪)

ただいまの登録件数654件

-

店舗物件検索(北海道)

ただいまの登録件数57件

-

店舗物件検索(東海)

ただいまの登録件数452件

-